高まる資金調達ニーズ

前回の投稿で「不動産特定共同事業法」をテーマとした記事を公開したところ・・・

●ファンドを通じて自己資金を補強し、民泊物件をもっと取得していきたい

●最近、銀行の融資審査が厳しくなって、お客さんに物件を売りづらくなった

●アメリカ式の短期売却のファンドスキームではなく、長期保有を目的としたスキームはないものか

●しかし、不動産ファンドを組成するには、許認可ハードルが高く、どうしたらよいものか

といった声が、多くの読者の方々から寄せられました。

不動産特定共同事業は、民泊物件のように、小規模な不動産を対象とするファンドを組成するのに最も適した仕組みですが、①宅建業の免許を受けていること、②資本金1億円を有すること、③監査法人又は公認会計士の監査を受けること、④一定の資格を有する業務管理者の設置などの要件があり、その許認可のハードルをクリアするのは容易ではありません![]()

許認可なしで組成できる不動産ファンドはないか?

そんな疑問を持つ方々のために、今回のは、不動産特定共同事業法に基づく許可や、金融商品取引法に基づく登録を受けることなく組成が可能な不動産ファンドのスキームを3つ紹介します![]()

(1)適格特例投資家限定事業(不動産特定共同事業法の例外措置)

適格特例投資家とは、銀行、保険会社、一定の条件を満たす宅建業者など、不動産を専門とするスーパープロ投資家をいいます。適格特例投資家限定事業とは、不動産特定共同事業の第1号事業(不動産特定事業者が、みずから匿名組合出資等を募るスキーム)のうち、適格特例投資家のみを相手方又は事業参加者とするものをいい、「届出」を行えば、不動産特定共同事業法の許可を受けずして、実物不動産に投資する不動産ファンドを組成することができます。

しかし、①投資家がスーパープロに限定されること、②不動産特定共同事業法に基づく一定の厳しい行為規制を課されることから、民泊物件のような小規模物件を対象とするには、あまり向いていないスキームといえます![]()

(2)適格機関投資家等特例業務(金融商品取引法の例外措置)

適格機関投資家も、端的にいえばプロ投資家です。「特例投資家」や「適格特例投資家」は不動産特定共同事業法で定義されている用語であるのに対し、「適格機関投資家」は金融商品取引法で定義されている用語であるので、混同しないよう注意しましょう![]()

適格機関投資家等特例業務とは、ファンドの出資者が、1人以上の適格機関投資家+49人以下の投資判断能力を有すると見込まれる一定の者のみである場合に認められる特例であり、「届出」を行えば、金融商品取引法の登録を受けずして、事業ファンドを組成することができます。

しかし、①49人以下の投資家についても、資本金が5000万円を超える株式会社や金融資産を1億円以上持つ個人等に限定されること、②不動産特定共同事業法の規制を避けるためには、ファンドは実物不動産を投資対象とできないこと(そのため、民泊事業を行うためには不動産を賃借するスキームとする必要がある)から、こちらも残念ながら、民泊物件を対象とするには適さないスキームといえます![]()

(3)合同会社の社員権募集(私募)スキーム

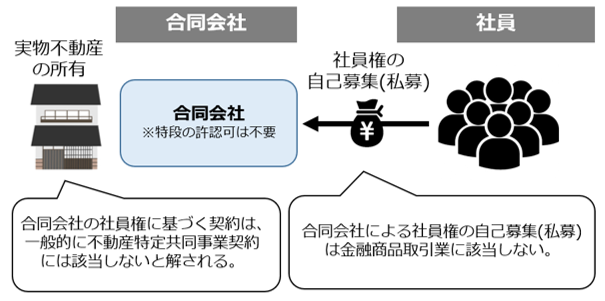

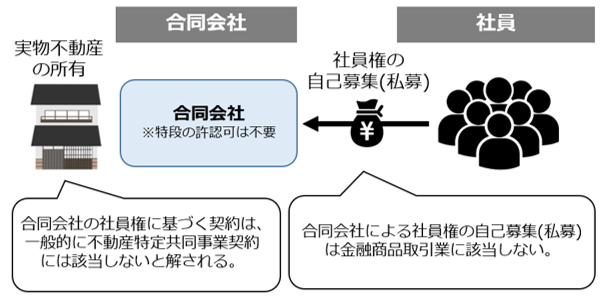

最後に、合同会社が社員権を自己募集(私募)し、実物不動産を所有するスキームを紹介します。

このスキームでは、合同会社が自ら社員を募り、集めた資金で実物不動産を取得し、当該不動産の運用及び売却から得られた利益を社員に分配します![]()

合同会社が自らの資金調達のため、社員権を自ら募集又は私募する行為は、金融商品取引業の登録を受けずして行うことができます(金融商品取引法2条8項7号参照)。

また、会社法に基づいて合同会社に出資する場合の当該出資に関する契約は、一般的に不動産特定共同事業契約には該当しないと解されている ため、合同会社は、不動産特定共同事業の許可を受けることなく、実物不動産を取得して、その売買・交換・賃貸借から生ずる利益を社員に分配することができます。

このスキームでは、特段の許認可を受けずに、実物不動産を対象とするファンドを組成できるメリットがあります![]()

しかし、合同会社で法人税が課税された後、社員への配当時に更に所得税が課されるという「二重課税」のデメリットがあります![]()

このスキームでは、二重課税の問題により、投資家のリターンは下がってしまいますが、今後、地方の空き家利活用を目的とした民泊ファンド等、投資リターンよりも社会貢献が重視されるようなプロジェクトにおいては、金融商品取引法や不動産特定共同事業法といった厳しい規制の対象とならない合同会社の社員権ファンドの選択も検討に値するといえるでしょう![]()

まとめ

今回ご紹介したとおり、許認可なしでも不動産ファンドを組成することはできますが、資金を募る投資家がプロに限定されたり、二重課税が生じてしまったりと、何らかの短所があるスキームとなってしまいます。

一般投資家から資金を募集でき、かつ、投資家の二重課税を回避できる不動産ファンドを組成するためには、やはり不動産特定共同事業法や金融商品取引法の許認可を受けることが必須となりますね![]()

当事務所では、ファンドビジネスに関する法律と最新のビジネスモデルを解説するセミナーを開催しますので、更に詳しく学びたい方はぜひお越しください![]()

![]()