5月も中旬となり、サツキやツツジが満開を迎え、アジサイの蕾も大きくなってきました![]()

![]()

![]()

関東は寒暖差が大きい日々が続いていますので、みなさまも体調管理に気をつけてください。

さて、 “空き家利活用” や “オルタナティブ投資” に関する記事の寄稿を行ってきた『家主と地主』において、この度、“不動産小口化商品”をテーマとする新シリーズを連載することになりました![]()

テーマはずばり ・・・ 分散投資に役立つ不動産小口化商品![]()

本ブログでは、新連載の趣旨と企画内容を簡単にご紹介します![]()

不動産小口化商品とは

不動産小口化商品とは、不動産を投資対象とする小口のファンド商品をいい、最近は次のようなものが人気を集めています。

・ 不動産特定共同事業法(不特法)に基づくファンド商品(アドバンテージクラブ、CREAL、i-Bond、Vシェア、など)

・ 不動産を担保とするソーシャルレンディング商品(OwnersBook、SBIソーシャルレンディングなど)

・ 不動産信託受益権を小口化した商品(FPG、SBIマネープラザなど)

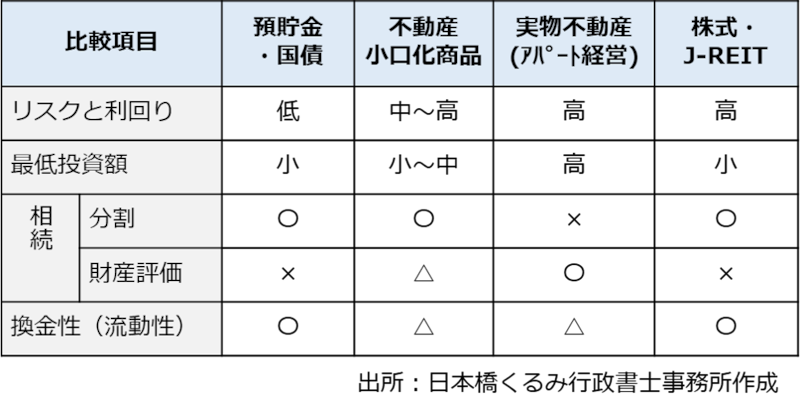

連載第1回目では、不動産小口化商品と、「預貯金・国債」、「実物不動産」、「株式・J-REIT」といった資産との比較を行いました![]()

図表からも分かるとおり、不動産小口化商品の特徴は次のように表現されます。

(1) 中~高リスク/中~高リターンの商品であり、ほとんど利息が付かない「預貯金・国債」よりも資産形成に資する商品である。

(2) 少額から投資可能であり、実物不動産よりも投資しやすい商品である。

(3) 相続の際に分割しやすい商品であり、実物不動産よりも贈与・相続を行いやすい商品である。

(4) 不動産小口化商品の中には実物不動産と同様の相続税の圧縮が可能なものがあり、国債や株式・J-REITといった有価証券よりも相続税対策に有効な場合がある。

(5) 預貯金・国債や株式・J-REITに比べ換金性(流動性)は低いため、余裕資金の範囲内で投資すべき商品である。

まとめると、不動産小口化商品は、「実物不動産投資と株式・J-REIT投資の中間に位置する商品」であり、個人投資家の資産形成や相続対策に活用できる新しい運用方法であるといえます![]()

![]()

連載シリーズの予定

今後の連載シリーズでは、第2回で不動産小口化商品のリスクと選定ポイントについて解説した後、各社がリリースしている具体的な商品シリーズを解説していく予定です。

ご興味のある方は、ぜひ『家主と地主』を手に取って記事をお読みください![]()

![]()

また、「こんな会社の、この商品を解説してほしい」といった要望もお受けします![]()

日本橋くるみ行政書士事務所HPよりお問い合わせください![]()

皆様からリクエストをお待ちしています![]()